近年来,大型医院项目烂尾的现象屡见不鲜,从四川华普医院到广东江门的银葵医院,从海南澄迈老城颐仁三甲医院到秦皇岛广济医院,这些曾经承载着厚望的医疗项目,...

2024-07-11 1379

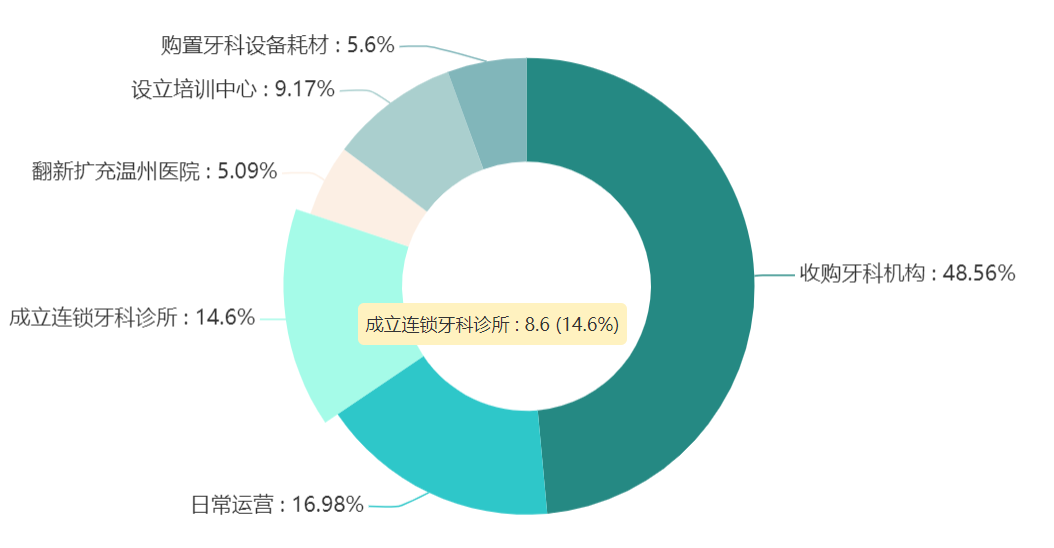

12月14日,来自浙江温州的民营口腔连锁美皓医疗集团有限公司在港交所上市,截至收盘,上市首日相比发行价格下跌14.29%,市值达4.32亿港元,即便首日破发,但其64%的高毛利率仍吸引了大批投资者打新买入。

美皓医疗成立于2011年,旗下有包括“温州牙科医院”等5家口腔医院。Frost&Sullivan数据显示,美皓医疗是温州最大私人牙科服务提供商,2021年占据温州民营牙科市场25.2%的份额。此前,其原称为中国口腔医疗集团有限公司,曾经7次递表,经过更名之后终于过会港股上市。

来源:美皓医疗集团招股书

来源:美皓医疗集团招股书

集团化、连锁化、资本化似乎已经成为口腔医疗服务行业的鲜明标签。

据不完全统计,当前国内可提供口腔医疗服务的机构有8.7万家,包括了综合医院口腔科、口腔专科医院、口腔连锁诊所、个体牙医诊所等形态。伴随大众健康意识和消费能力提升,供应链企业的支持和非严肃医疗消费化的发展,口腔医疗行业也衍生了各色各样的商业模式,在公立供给服务之外,口腔行业的技术性、品牌性、人才培养模式让私人执业和连锁复制成为一种可能,民营口腔行业迎来了千亿市场的商业机遇。

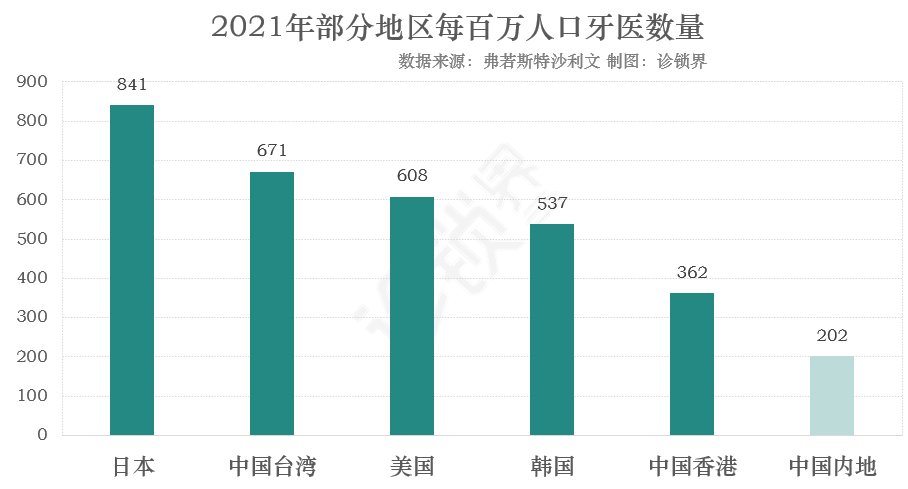

但从人才供给和口腔渗透率来看,庞大市场仍然未被满足。与2021年中国香港、中国台湾、日本、美国、韩国等其他地区的每百万人口拥有牙医数比,中国内地每百万人口牙医人数为202人,口腔医疗供给存在较大缺口。同样Frost&Sullivan数据显示,即便是在北京、上海一线城市牙科医疗服务渗透率为分别为49.3%、45%,不及50%,市场存量空间巨大。

在民营经济发达的浙江省,在消费力旺盛的温州市,口腔医疗服务成为一个二三线口腔机构成长的不二之地。曾以中国口腔医疗集团申请上市的美皓医疗就发端于此。

美皓医疗背后的王氏兄弟之父王筱君,曾在温州大同巷开设牙科诊所。

来源:弗若斯特沙利文

来源:弗若斯特沙利文

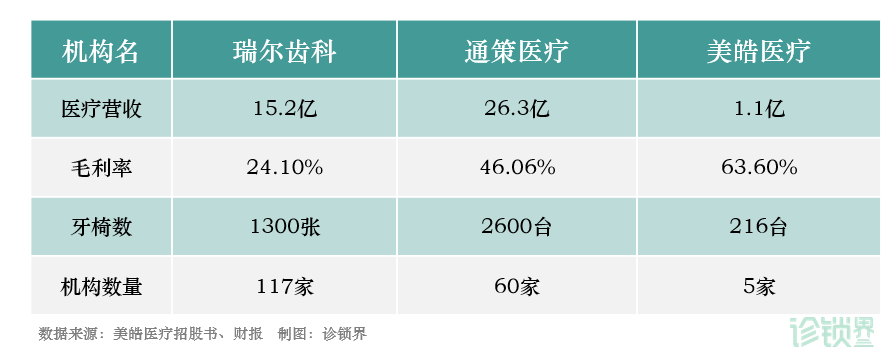

来源:美皓医疗招股书 瑞尔齿科、通策医疗年报

来源:美皓医疗招股书 瑞尔齿科、通策医疗年报

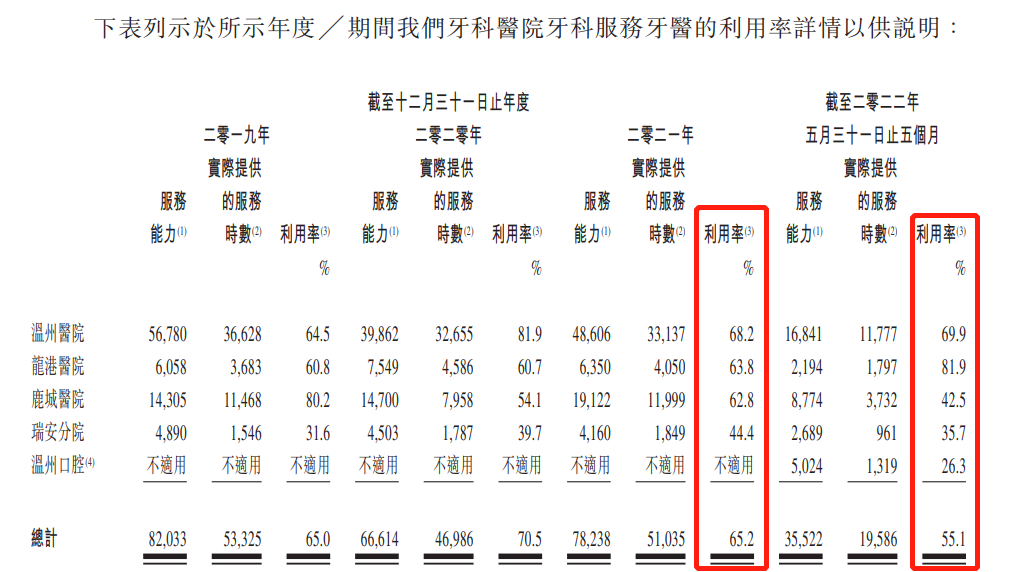

但从其公布的院区利用率来看,在2022年前5月,最早的温州院区、龙港院区牙医利用率在80%以上,其余则不满50%,就口腔行业高昂的人力成本而言,其人效尚未得到高效发挥,相比2019-2020年均有大幅度下滑,但在当前放开趋势明显,国内新冠病毒流行高峰期之后可能会得到好转。

来源:美皓医疗集团招股书

来源:美皓医疗集团招股书

因客单价较高,处于非刚需消费医疗,牙齿正畸服务受到经济形势和消费意愿影响较大。据财报显示2022年前5个月,美皓医疗正畸业务贡献占比17.5%,受疫情影响相比2021年营收同期减少1600万元,同样正畸业务的贡献比近三年来缩水了5%。

再看种植牙层面,招股书显示美皓集团的种植牙价格单颗在6000~16800元,均价在8100元/颗,相比当前集采趋势而言价格偏高,目前该业务在美皓医疗的收入占比为30%。

2022年种植牙集采消息从最初的风声鹤唳到最终落地,国内多地出台了指导价格——公立种植牙服务价格不得超过4500元,安徽蚌埠更将国产种植牙价格压至3000元,同样通策医疗在11月初宣布旗下49家院区种植牙价格普遍下调20%。种植牙集采直接影响的是上市公司和股民最为看重的毛利率部分,若集采全面铺开,种植牙价格战将会愈演愈烈。

在招股书中,美皓医疗着重调研了温州地区的儿童齿科市场,当地每年有41万儿童去牙科就诊,占据当地牙科总门诊量的五分之一。Frost&Sullivan评估分析,当地的儿童口腔医疗市场年增长率在23%。本次IPO融资中,其计划投入9200万元成立两家儿童齿科医院,即鹿城儿童医院和温州儿童医院,来增加儿童牙科服务的市场占有率;美皓医疗还打算投入560万元将温州医院大楼翻新,扩增儿童牙科服务室,并增加450㎡的儿童娱乐空间。

上市过程不算坦途,上市之后更要面临市场考验和投资者信心的非难。

民营口腔医疗作为一种从刚需型(治疗性)拓展至兼具消费属性的医疗行业,也经历了社会办医的多年起伏。常被业内拿来比较的“金牙银眼”——眼科医疗服务企业在2020-2022年有5家企业陆续冲刺IPO,而国内民营口腔目前在流通主板上市的主体企业也仅有通策、瑞尔、美皓三家,在医疗服务行业资金流出的大环境下,很难说被投资人看好。

经历了政府种植牙集采、牙齿美容规范化等对价格、诊疗行为的规范,这门同样以“手艺”著称的民营医疗代表性行业,在经济下行的新周期,在疫情管控放开的2023年有怎样的新机遇,尚未可知,但就像七次冲刺港交所的美皓医疗、曾持续亏损却坚持布局的瑞尔齿科一般,医疗服务上市,现金募资只是一小部分,更关键的意义在于为齿科人创造一个更加自由执业的殿堂,让有品质的口腔医疗服务为更多人可及,让医疗更具有价值和理想。

欢迎留言区讨论

本篇文章来源于微信公众号: 诊锁界

相关文章

近年来,大型医院项目烂尾的现象屡见不鲜,从四川华普医院到广东江门的银葵医院,从海南澄迈老城颐仁三甲医院到秦皇岛广济医院,这些曾经承载着厚望的医疗项目,...

2024-07-11 1379

7月9日,方舟健客正式登临港交所IPO。开拓市场、携手资本、拥抱创新……互联网医疗行业曾经不乏颠覆与创新的勇者和追梦人,近年来港股的弱流动性和医药生物...

2024-07-09 1648

2024年6月22日,妙佑医疗国际(美国梅奥诊所 Mayo Clinic)在沪正式开设妙佑医疗国际代表处(上海),旨在为患者及其家属、转诊医生、健康保...

2024-07-09 3724

在医疗领域的前沿,一场由软银集团与 Tempus AI 携手掀起的变革正在悄然展开,这不仅是资本与技术的交融,更是对未来医疗的大胆探索与创新。来源:诊...

2024-07-09 1174

6月25日,诺和诺德宣布司美格鲁肽注射液的新适应症获国家药监局批准上市(商品名:诺和盈),作为低卡路里饮食和增加体力活动的辅助治疗来源:第一财经编辑:...

2024-06-26 951

6月7日,一脉阳光医疗影像集团登临港股上市,市值55亿。成立10年时间,从扎根县域默默无闻的第三方医学影像企业,到推动成为中国医学影像领域的领头羊,基...

2024-06-07 758

5月23日,新风天域收购“香港综合肿瘤中心”,致力于打造全国性、多学科的癌症治疗网络,推动粤港澳大湾区癌症治疗的发展。来源:综合新快报/南方都市报编辑...

2024-06-07 845

中医药食同源市场潜力的又一次集中爆发!来源:中国新闻网浙里编辑:太白封面来源:杭州市第三人民医院最近,杭州市第三人民医院推出的一款适合头发稀疏、头发早...

2024-05-27 1038

发表评论