近年来,大型医院项目烂尾的现象屡见不鲜,从四川华普医院到广东江门的银葵医院,从海南澄迈老城颐仁三甲医院到秦皇岛广济医院,这些曾经承载着厚望的医疗项目,...

2024-07-11 1427

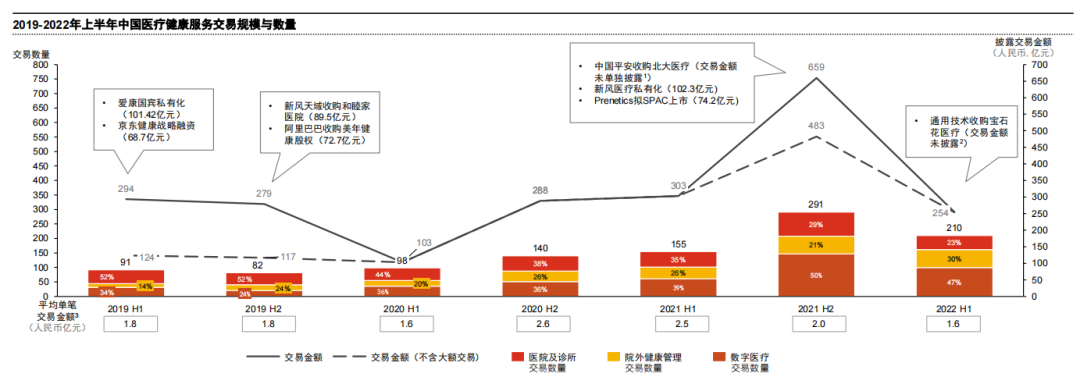

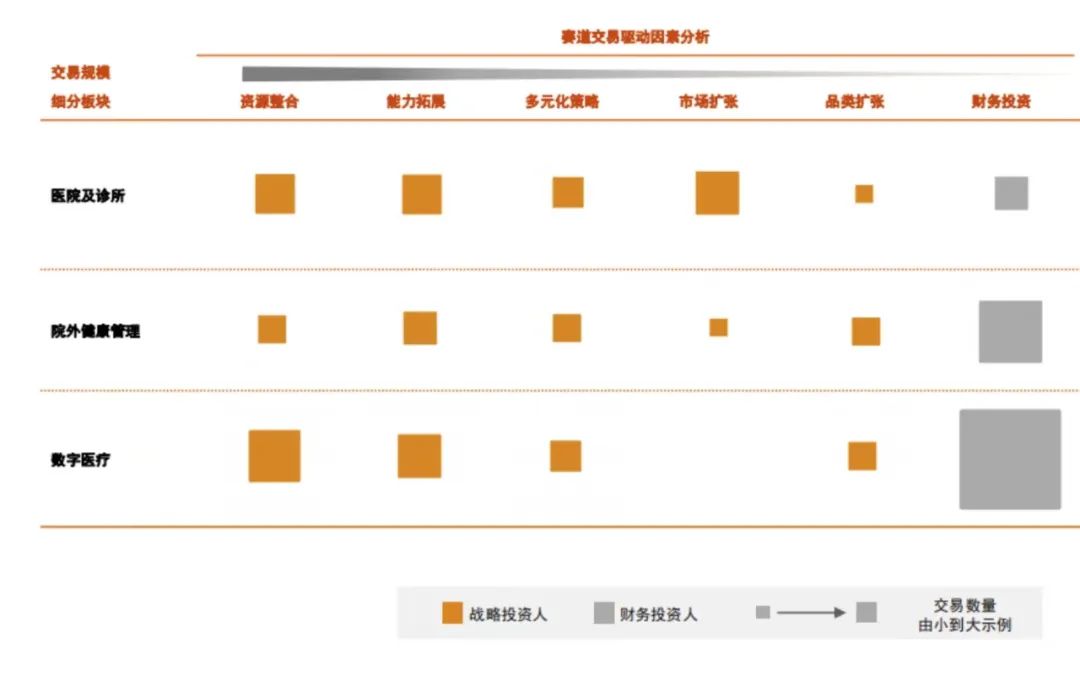

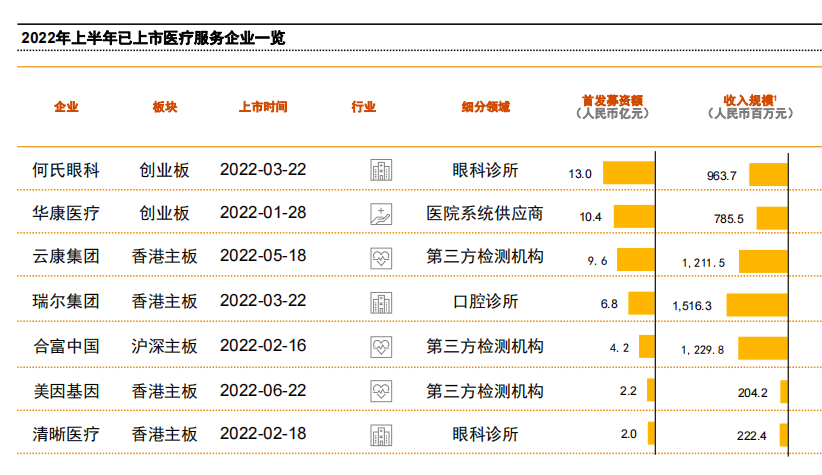

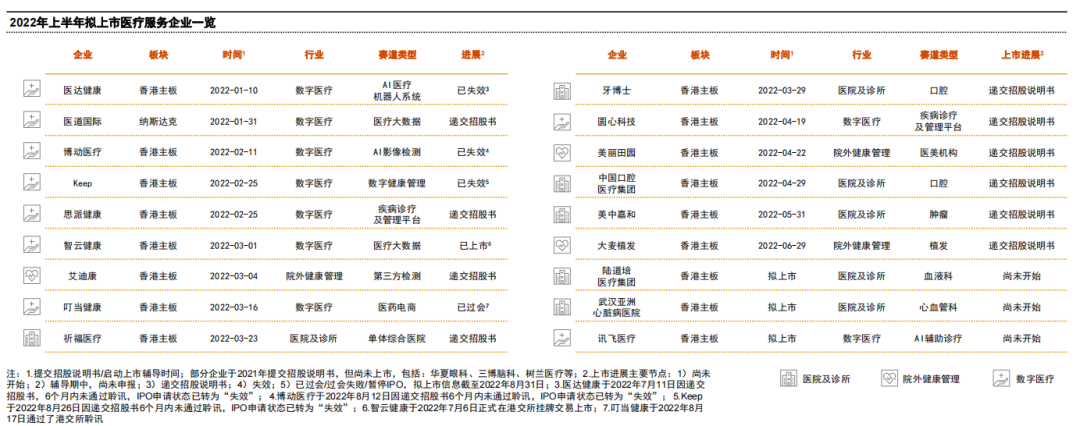

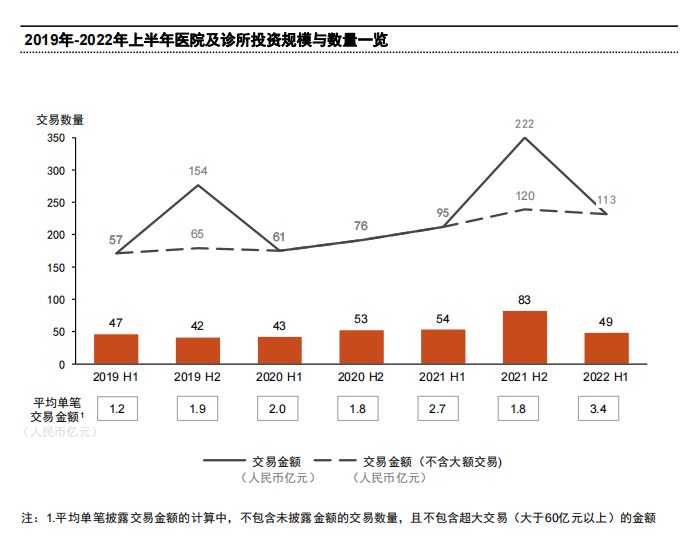

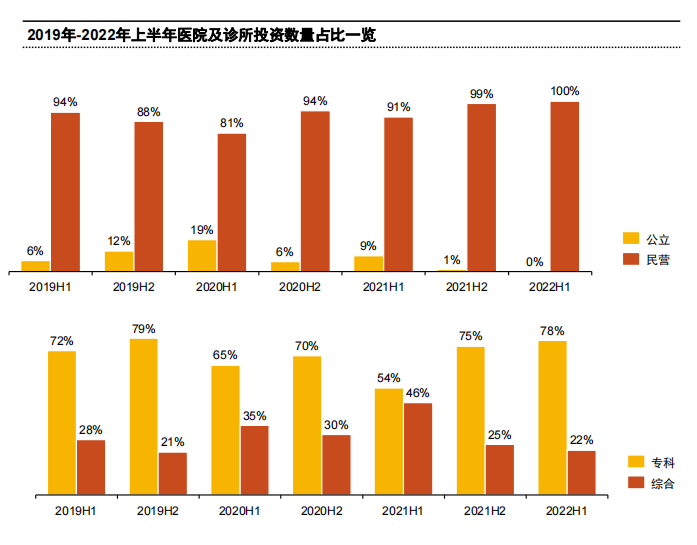

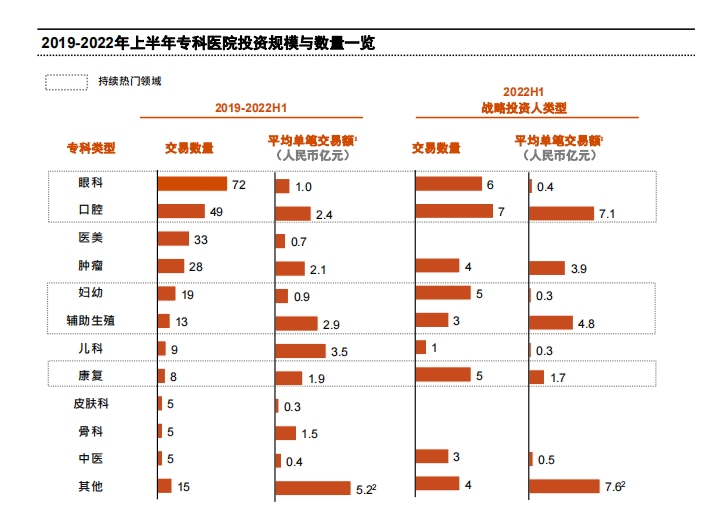

来源:私募通、汤森路透、公开资料及普华永道分析

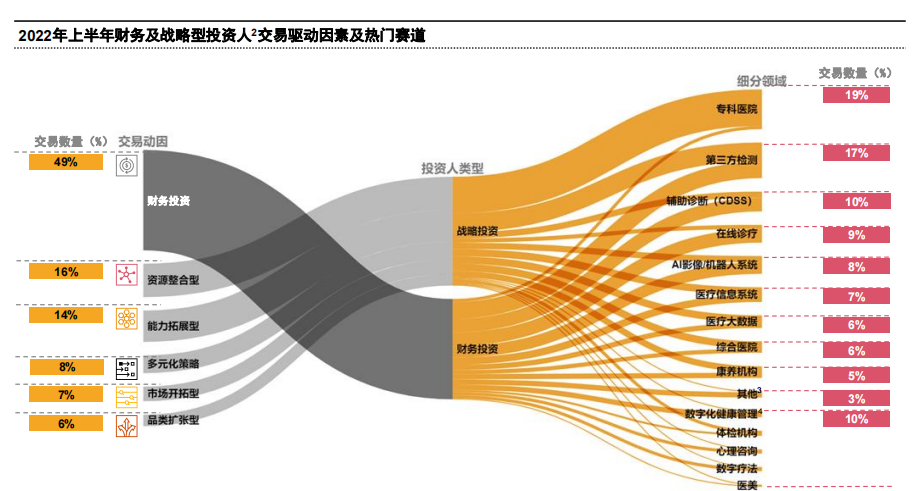

来源:私募通、汤森路透、公开资料及普华永道分析 来源:私募通、汤森路透、公开资料及普华永道分析

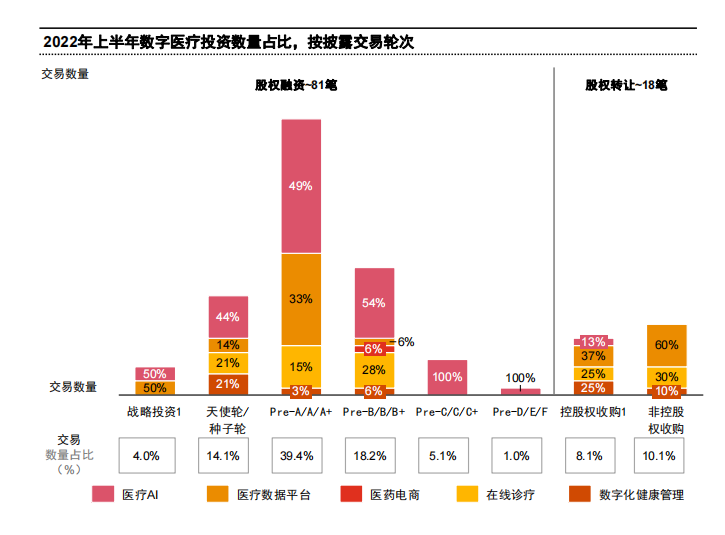

来源:私募通、汤森路透、公开资料及普华永道分析 来源:私募通、汤森路透、公开资料及普华永道分析

来源:私募通、汤森路透、公开资料及普华永道分析 来源:私募通、汤森路透、公开资料及普华永道分析

来源:私募通、汤森路透、公开资料及普华永道分析 来源:私募通、汤森路透、公开资料及普华永道分析

来源:私募通、汤森路透、公开资料及普华永道分析 来源:私募通、汤森路透、公开资料及普华永道分析

来源:私募通、汤森路透、公开资料及普华永道分析 来源:私募通、汤森路透、公开资料及普华永道分析

来源:私募通、汤森路透、公开资料及普华永道分析 来源:私募通、汤森路透、公开资料及普华永道分析

来源:私募通、汤森路透、公开资料及普华永道分析 来源:私募通、汤森路透、公开资料及普华永道分析

来源:私募通、汤森路透、公开资料及普华永道分析 来源:私募通、汤森路透、公开资料及普华永道分析

来源:私募通、汤森路透、公开资料及普华永道分析

本篇文章来源于微信公众号: 诊锁界

相关文章

近年来,大型医院项目烂尾的现象屡见不鲜,从四川华普医院到广东江门的银葵医院,从海南澄迈老城颐仁三甲医院到秦皇岛广济医院,这些曾经承载着厚望的医疗项目,...

2024-07-11 1427

7月9日,方舟健客正式登临港交所IPO。开拓市场、携手资本、拥抱创新……互联网医疗行业曾经不乏颠覆与创新的勇者和追梦人,近年来港股的弱流动性和医药生物...

2024-07-09 1700

2024年6月22日,妙佑医疗国际(美国梅奥诊所 Mayo Clinic)在沪正式开设妙佑医疗国际代表处(上海),旨在为患者及其家属、转诊医生、健康保...

2024-07-09 3778

在医疗领域的前沿,一场由软银集团与 Tempus AI 携手掀起的变革正在悄然展开,这不仅是资本与技术的交融,更是对未来医疗的大胆探索与创新。来源:诊...

2024-07-09 1214

6月25日,诺和诺德宣布司美格鲁肽注射液的新适应症获国家药监局批准上市(商品名:诺和盈),作为低卡路里饮食和增加体力活动的辅助治疗来源:第一财经编辑:...

2024-06-26 975

6月7日,一脉阳光医疗影像集团登临港股上市,市值55亿。成立10年时间,从扎根县域默默无闻的第三方医学影像企业,到推动成为中国医学影像领域的领头羊,基...

2024-06-07 779

5月23日,新风天域收购“香港综合肿瘤中心”,致力于打造全国性、多学科的癌症治疗网络,推动粤港澳大湾区癌症治疗的发展。来源:综合新快报/南方都市报编辑...

2024-06-07 871

中医药食同源市场潜力的又一次集中爆发!来源:中国新闻网浙里编辑:太白封面来源:杭州市第三人民医院最近,杭州市第三人民医院推出的一款适合头发稀疏、头发早...

2024-05-27 1068

发表评论